“專注於場上競賽的球員才會贏得比賽,老是分心盯記分板的球員往往是輸家。”

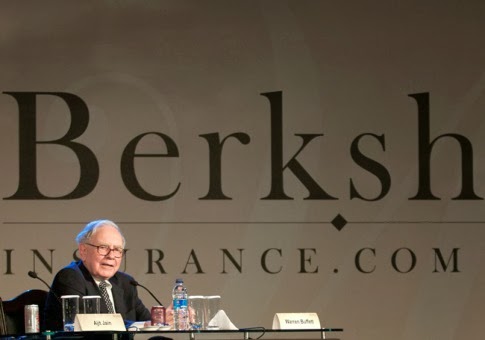

巴菲特在波克夏海瑟威(Berkshire Hathaway)年度股東信中闡述:

-並非專家才能賺錢、將成本壓到最低與長線投資。

巴菲特分別於1986與1993年投資不動產,在股東信中特別提及他2、30年前的兩筆不動產投資,一筆是以28萬美元買進內布拉斯加州奧馬哈北部一座佔地400英畝的農場,另一筆是與友人合資買下紐約曼哈頓紐約大學旁一棟零售商場,都剛好在不動產價格泡沫破滅後才進場。但經濟預測對他來說根本不重要,“我不記得當時的新聞頭條,或專家說了甚麼,不過不管市場到底怎麼討論,我只知道內布拉斯加的玉米會持續生長,學生會不斷湧進紐約大學。”

巴菲特指出:“28年後的今天,我仍然不懂農場經營,但該座農場的獲利率增加2倍,農場的價格是我當初取得成本的5倍。”

巴菲特還特別強調,“搜集專家的總經看法,或聽從他人總經或市場的預測,根本是在浪費時間。

” 同樣的道理可套用在股市投資,因此警告投資人“切勿因非理性的股價波動而出現非理性的投資行為。”

++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

市场各种消息不断,不管是来自专业还是小道消息,常常左右投资者的情绪。

股神巴菲特的意见是:完全不听!

每年,投资者只有两次机会看到或听到巴菲特的投资心得分享,一是柏克夏的股东大会,二是巴菲特给股东的一封信在2014年的信件中,巴菲特分享了两个收购小故事,还有一本书,娓娓道出这位传奇人士的投资之道。

巴菲特:勿信短期暴利

“像做生意一样对待投资,是最聪明的。”———来自本格雷厄姆,《聪明的投资者》

引用本格雷厄姆的话作为这封信的开场白是合适的,因为我很感激能从他那了解到关于投资的想法。

我在后面会谈到本格雷厄姆,甚至很快会谈到普通股,但首先我想和你聊聊,在很久以前我曾做过的两个小小、对净值贡献不大,却有些启发的非股票投资。

这故事始于1973至1981年的内布拉斯加州,当时美国中西部的农场价格暴涨,因为大家普遍认为恶性通货膨胀要来了,而且小乡镇银行的贷款政策还火上浇油。

然后泡沫爆了,导致价格下跌50%,甚至更多,摧毁了那些举债经营的农民和他们的债主。在那场泡沫余波中倒闭的爱荷华州和内布拉斯加州的银行,数量比我们最近这次大萧条中倒闭的还要多五倍。

在1986年,我从联邦存款保险公司(FDIC)买下了一个400英亩的农场,坐落在奥马哈北部50英里处。

这花了我28万美元(92万令吉),比前几年一家倒闭了的银行批给农场的贷款还要少得多。

我根本不懂怎样去经营一个农场,好在有个热爱农活的儿子,告诉我这农场能生产多少蒲式耳的玉米和大豆,经营费用会是多少。

我利用这些预估,计算出这农场当时大概能有10%的正常回报,并预见生产力会随时间而提高,农作物价格也会越来越高。

投资需要等待

后来,这些预期都得到了印证。

我不需要有与众不同的知识或智商来分析,这项投资肯定有实质向好的潜在趋势。

当然了,可能偶尔会歉收,或是价格有时让人失望。

那又如何?总会有些非常好的年份嘛,我完全不会有任何压力去卖掉这块资产。

现在,28年过去了,这农场的收入翻了三倍,它的价值已是我支付价格的五倍甚至更多。我还是对农活一无所知,最近才第二次去实地看了看。

趁势收购商业地产

在1993年,我做了另外一个小投资。

那时我还是所罗门兄弟(Salomon Brothers)的总执行长,所罗门的承租人赖瑞西弗史丹(Larry Silverstein)告诉我,有个清算信托公司打算要卖掉纽约大学邻近的一块商业地产。

泡沫再次爆破了,这次波及到商业地产,这个清算信托公司专门用于处置那些倒闭储蓄机构的资产。

这里的分析依旧简单,该资产的无杠杆当期收益率大约为10%。但资产正被清算信托公司低效率经营着,如果把一些空置的商店出租,它的收入将会增加。

这资产的位置也是极好的,毕竟纽约大学跑不了。

我加入了一个小团体来收购这栋楼,随着旧租约的到期,收入翻了三倍,现在的年分红已超过我们初始投资额的35%。

此外,原始房贷分别在1996年和1999年被再融资,这种手段允许进行了几次特别分红,加起来超过了我们投资额的150%。我到今天为止还没去看过这项资产。

从那农场和纽约大学房地产获得的收入,很可能未来几十年内还会增长。尽管收益并不具有戏剧性,但这两项投资却是可靠且令人满意的,我会一辈子持有,然后传给我的孩子和孙子。

市场噪音太多 投资者易不理性

我的两项购买分别是在1986年和1993年完成。

决定这些投资的时候,当时的经济状况、利率或是下一年(1987和1994年)的证券市场走势,对我来说都不重要。

我已经记不起当时的头条新闻,或是权威人士说了些什么,不管别人怎么说,内布拉斯加州的玉米一直在生长,学生也会聚集在纽约大学。

证券市场的投资者有个极大的优势,那就是他们的持股有宽幅波动的估值。

对于一些投资者来说,确实如此。

然而,股票的持有者往往容易被其他持股者的反复无常和不理性所影响,搞到自己也不理性,因为市场上的噪音太多了,包括经济状况、利率、股票价格等等。

一些投资者认为听权威人士的意见很重要,更糟糕的是,还认为参考他们的评论来投资很重要。

那些拥有农场或房子的人,能够默默持有资产几十年,但当他们接触到大量的股票报价,加上评论员总在暗示“别一直坐着,来买卖吧!”,他们往往就会变得狂热起来。

危机就是转机

一个闪电崩盘或是其他极端的市场震荡,对投资者所造成的伤害,并不会比一个古怪且爱说话的邻居对我农场投资的伤害来得大。

事实上,下跌的市场对真正的投资者来说,是有帮助的,如果当价格远低于价值的时候,他手里还有钱可用的话。

在投资的时候,恐惧的氛围是你的朋友。

在2008年底发生的,严重的金融恐慌期间,即使一个严峻衰退正在明显地形成,我也从未想过要卖出我的农场或是纽约房地产。

如果我100%拥有一项具良好长期前景的稳固生意,对我来说,哪怕是稍微考虑要抛售它,都会是非常愚蠢的。

我持有的股票就是好生意的一小部分,那为什么要卖出呢?

买股如同做生意

我的搭档查理芒格和我买股票时,我们会把它当成是生意的一部分,我们的分析与买下整个生意时所思考的内容非常相似。

我们一开始会判断自己能否容易地估计出,资产未来五年或更久的收入范围。

如果答案是肯定的,并且处于与我们估算底线相对应的合理价格内,我们就会购买这股票。

但是,如果我们没有能力估算出未来的收入,我们就会继续寻找下一个潜在标的。

在我们一起合作的54年里,我们从未因宏观或政治环境,或其他人的看法,而放弃具有吸引力的收购。

事实上,当我们做决定时,这类因素想都没想过。

但至关重要的是,我们认清了自身的能力圈边界,并乖乖地呆在里面。

即使这样,我们还是在股票上和生意上都犯了些错误。

但它们发生时都不是灾难型的,例如在一个长期上升的市场中,基于预期价格行为和欲望导致了购买。

这些故事,是为了阐明一些投资基础原则:

●你并不需要成为一名专家,才能获得令人满意的投资回报。

但如果你不是,你必须认清自己的局限在哪,并遵循一套可行的方法。保持简单,不要孤注一掷。当别人向你承诺短期的暴利,你要学会赶紧说“不”。

●聚焦于投资资产的未来生产力。

如果你对某资产的未来收入进行了粗略估算,却又感到不安,那就忘了它继续前进吧。没人能估算出每一项投资的可能性,但没必要当个全能者,你只要能理解自己的所作所为就可以了。

●如果你是聚焦于投资资产的未来价格变动,那你就是在投机。

这本身没什么错。但我知道我无法成功投机,并对那些宣传自己能持续成功的投机者表示怀疑。有一半人第一次扔铜板时能压对宝,但这些胜利者如果继续玩下去,没人能拥有赢利为正的期望值。事实上,一项既定资产最近的价格上涨,永远都不会是买入的理由。

●通过我的两个小投资可以看出,我只会考虑一项资产能产出什么,而完全不关心它们的每日定价。

聚焦于赛场的人才能赢得比赛,胜者不会是那些紧盯记分板的人。如果你能好好享受周六周日而不看股价,那工作日也试试吧。

●形成自己的宏观观点,或是听别人对宏观或市场进行预测,都是在浪费时间。

事实上这是危险的,因为这可能会模糊你的视野,让你看不清真正重要的事实。(当我听到电视评论员油嘴滑舌地对市场未来走势进行臆想,我就回想起了米奇曼托的尖酸评论:“你都不知道这游戏有多简单,直到你走进那个演播厅。”)

未来获利能力难预测

当然,大多数投资者并没有把商业前景研究当作是生活中的首要任务。

如果够明智的话,他们会知道自己对具体生意的了解不足,并不能预测他们未来的获利能力。

我给这些非专业人士带来了好消息:典型的投资者并不需要这些技巧。

总的来说,美国的商业一直做得很好,以后也会继续好下去,中间当然会出现不可预测的忽冷忽热。

在20世纪,道琼斯工业指数从66点,上涨到1万1497点,不断上升的股息支付推动了市场的发展。

21世纪,将可以看到更多的盈利,几乎必然会有大量的收获。

非专业人士的目标不应是挑选出大牛股,他或他的外援都是办不到的,但应该持有各种生意的一部分,总的合起来就会有很好的表现。

坏消息时不可抛售

“什么时候投资”也是很重要的。

最危险的是胆小的或新手的投资者在市场极度繁荣的时候入场,然后看到账面亏损了才醒悟。

投资者解决这类错时交易的方法是,在一段长时间内累积股份,并永远不要在出现坏消息和股价远低于高点时卖出。

遵循这些原则,“什么都不懂”的投资者不仅做到了多样化投资,还能保持成本最小化,这几乎就能确信,可以获得令人满意的结果。

实际上,相对于那些知识渊博,但连自身弱点都看不清的专业投资者,一个能实事求是面对自己短处的纯朴投资者可能会获得更好的长期回报。

我该补充一下,我的财富就在我嘴里:我在这里提出的建议,本质上与我在遗嘱里列出的一些指令是相同的。

我对遗嘱托管人的建议再简单不过了:把10%的现金用来买短期政府债券,把90%用于购买非常低成本的S&P500指数基金(我建议是先锋基金VFINX)。

我相信遵循这些方针的信托,能比聘用昂贵投资经理的大多数投资者,获得更优的长期回报,无论是养老基金、机构还是个人。

一本书改变金融生涯

现在说回本格雷厄姆。

我在1949年买了本他所著的《聪明的投资者》,并通过书中的投资探讨,学到了他大部分的想法,我的金融生涯也就此改变。

在读本书之前,我仍在投资的环境外徘徊,鲸吞着所有关于投资的书面资料。

我阅读的大多数内容都使我着迷:我尝试过亲手画图,用市场标记来预测股票走势。

我坐在经纪公司的办公室,看着股票报价带卷动,我还听评论员的讲解。这些都是有趣的,但我并不为之颤抖,因为我还什么都不懂。

相反地,本格雷厄姆的想法能用简练易懂的平凡文字,有逻辑地去阐明。

对我来说,关键点就是最新版第八章和第二十章的内容,这些观点引导着我今日的投资决策。

关于这本书的几个有趣花絮:最新版包括了一个附录,里面描述了一个未被提及的投资,是关于他的幸运投资的。

在1948年,当他写第一版书的时候进行了收购,注意了,这个神秘的公司就是政府雇员保险公司Geico。

如果他当时没有看出还处于初创期的Geico的特质,我的未来和柏克夏都将会大大的不同。

好书 启发投资方向

这本书1949年的版本还推荐了一个铁路股,当时卖17美元,每股盈利为10美元。

我佩服他的一个原因,就是他有胆量使用当前的例子,如果说错了就会让自己成为被嘲讽的对象。

某种程度上,低估值是由于当时的会计准则造成的,那时候并不要求铁路公司在账面盈余中体现出子公司的大量盈余。

被推荐的股票就是北太平洋公司,它最重要的子公司是芝加哥、伯灵顿和昆西。这些铁路现在是北伯林顿铁路公司的重要组成部分,而柏克夏现今完全拥有北伯林顿铁路公司。

当我读这本书的时候,北太平洋公司的市值约为4000万美元(1.31亿令吉),现在它的继承者每四天就能赚这么多了。

我已记不起当时花了多少钱来买《聪明的投资者》的第一版。无论花了多少钱,都可以强调出本书的格言:价格是你支付出去的,价值是你所获得的。

我做过的所有投资当中,买本格雷厄姆的书就是最好的投资(我买的那两本结婚证除外)