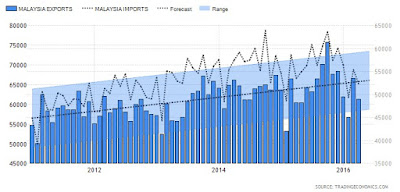

放些网络搜寻的数据及预测, 但预测是会隨着某些现階段的数据改变而变化, 只做參考之用, 别太認真, 呵呵。。。

数据及预测來自http://www.tradingeconomics.com/malaysia/exports/forecast

货币是一个经济学概念

在研究金融市场时,常常提到M0,M1,M2,M3,L货币供应量,它们是什么意思? 它是计算具有不同变现能力的货币数量,表现货币总体结构的指标。

货币供应量构成与消费变动密切相关,是最活跃的货币;

欧洲央行用货币供应量的增长幅度来衡量通胀的压力。通过考察不同层次的货币对经济的影响,以从中选定与经济的变动关系最密切的货币资产,作为中央银行控制的重点,有利于中央银行调控货币供应,并及时观察货币政策的执行效果。央行对M3每年设一个增长目标范围,高于范围的M3增长引起通胀担忧。

政府是不发放货币的

政府是 为央行发行的货币提供信用担保

相应的获得铸币税收入 但是铸币税收入是隐形的 他是通过政府指令央行替他偿还国债来冲销的。

央行向社会发放货币 大致有:印钞厂印发的现金纸币 资本项目下的票据和银行券发行

M0=流通中现金

M1=流通中现金+可交易用存款(支票存款转帐信用卡存款)

M1反映居民和企业资金松紧变化,是经济周期波动的先行指标,流动性仅次于M。;

M1反映了社会的直接购买能力,商品的供应量应和M1保持合适的比例关系,不然经济会过热或萧条.

M2=M1+非交易用存款(储蓄存款定期存款)M2流动性偏弱,但反映的是社会总需求的变化和未来通货膨胀的压力状况,通常所说的货币供应量,主要指M2;

M2反映了现实的购买力,也反映了潜在的购买力,研究M2,特别是掌握其构成的变化,对整个国民经济状况的分析,预测都有特别重要的意义.

若M1增速较快,则消费和终端市场活跃;

若M2增速较快,则投资和中间市场活跃。

中央银行和各商业银行可以据此判定货币政策。

M2过高而M1过低,表明投资过热、需求不旺,有危机风险;

M1过高M2过低,表明需求强劲、投资不足,有涨价风险。

M3=M2+其他货币性短期流动资产(国库券金融债券商业票据大额可转让定期存单等)

M3货币供应指标,是一个衡量货币供应的主要指标,它包括钞票,硬币,活期存款和4年期的定期存款,即 M3=M2+其他金融机构的定期存款和储蓄存款。

还有长长的讲解可參考这里http://finance.icxo.com/htmlnews/2008/12/16/1343154.htm

以下数据及预测來自http://www.tradingeconomics.com/malaysia/exports/forecast

马来西亚的金融危机处理

[历史回故1997] http://www.china-review.com/gao.asp?id=10168

4.1 危机处理的紧急对策

(1)马来西亚政府在金融风暴前夜已经开始整治泡沫经济。1997年4月,为抑制股市和房地产市场过热,马来西亚中央银行规定向房地产部门提供的贷款最高不得超过未清偿贷款的20%(不包括价格在15万林吉特以下的房子),商业银行和金融公司向股票购买者提供贷款的最高额为其未清偿贷款总额的15%,投资银行的最高上限为30%。1997年12月,对未开始建设的房地产项目实施贷款限制。1998年3月,要求银行机构公布季度金融健全性数据。同时要求银行保证按照季度计算的风险资金率不低于8%。由于泡沫经济的崩溃,政府的这些措施并没有起到明显的作用。

(2)面对着金融危机,1997年底马来西亚政府采取了货币和财政双紧缩政策。大量削减公共开支,紧缩贷款,暂时搁置大型发展计划。随后,马来西亚公布了“国家经济振兴计划报告书”。1997年12月8日,马来西亚政府宣布紧急措施和补充措施:调低国民经济增长率,压缩经常项目赤字的控制线,管制银行贷款,冻结新股上市…。面对经济困境,马来西亚政府发起了一个生产自救运动,提倡购买国货,鼓励农民增加粮食生产,号召人们在庭院中种植蔬菜以减少进口粮食的压力。同时,马哈蒂尔宣布内阁阁员将自动减薪10%,高级政府官员的工资削减3%。在经济状况好转之前,国家雇员暂停增加工资。取消高级公务员出国度假,减少消费性支出,非急需的主要基础建设项目被拖延。联邦政府的支出在削减了10%之后再削减18%。正在进行中的建设项目,如果不具有战略意义就被延期执行,或者不再实施。

(3)在1998年9月以后采取更为激烈的外汇和资本流通管制措施,把林吉特兑美元的汇率固定在1:3.8。1997年8月,马来西亚银行对于与外商以林吉特进行的非商业性交易实行200万美元的限制。制止林吉特外流,离开马来西亚的个人只允许携带1000林吉特,在马来西亚境外使用林吉特是非法的。终止林吉特海外交易,进入马来西亚股市的外资至少要在马来西亚一年以上才能汇出。马来西亚政府大幅度降低银行的法定储备金,从13.5%调低为4%。放松银根,以便释放出更多的资金,与此同时,降低利率,鼓励金融借贷。

(4)马来西亚采用行政命令和计划管理的办法来对付当前的困境,成立了国家资产管理公司负责收购银行呆账、坏账。成立国家资本基金,向缺乏金融流动能力的银行注入资金。成立“企业债务重组委员会”,负责解决企业的债务负担和纠纷,试图拯救那些被债务压得喘不过来气的企业。

(5)改组银行体系。总的来说,马来西亚的银行体系在金融风暴之前资金状况良好。但是,在金融风暴的冲击之下,由于正常的金融交易过程被破坏,银行遇到越来越多的困难。由于高利率和高进口成本增加了企业的融资负担,摧毁了企业的资金周转平衡,银行系统的坏帐额在危机中不断上升。银行系统的不良贷款率(NPL)在1997年末是4.1%,到1998年末达到9.0%,升高了两倍多。在1997年马来西亚共有21家商业银行,25家融资银行和12家投资银行。在这次货币危机中,一些大型金融机构因为管理不当产生巨额不良贷款而不得不关门倒闭,其中包括Bumiputra银行,Sime银行和MBF 金融公司。为了重整金融秩序,1999年7月31日,马来 西亚中央银行开始大刀阔斧改组银行体系,在现有的国内金融机构基础上,建立起6个“大型”核心银行集团。每一个银行集团包括一家商业银行,一家融资银行和一家投资银行。中央银行要求银行机构在2000年1月底之前汇报它们各自的合并集团,以及由主要股东签定的原则性协议。接着,中央银行在2000年2月14日宣布批准10家银行集团的成立。整个合并计划将于2000年底完成,届时每个银行集团所获得的最低资本金为20亿,资产额最少为250亿。有些经济学家对这种大规模的合并重组计划表示疑虑,他们指出,合并计划的目的是要使金融公司结构更合理,以此来提高它们的活力,但时机选择不适当。在金融风暴的冲击波过后,迫切需要恢复资金流动,增加货币供给,但是大规模的银行合并会进一步削减贷款的供给。因为各金融机构被卷入合并计划之后会暂时停止贷款业务,集中精力从事合并工作。结果,必然加重了资金流动性问题。

马来西亚拥有石油、天然气和棕榈油等丰富的自然资源,在过去十几年内已经奠定了较好的工业基础,综合竞争能力比较强。马哈蒂尔在国内和国际上都享有很高的威望。马来西亚国内政局比较稳定。这些都是克服危机的有利条件。马来西亚的应急措施暂时稳定了国内经济局势,在1998年前11个月外贸顺差135亿美元。股市也从1998年9月的260点到1998年年底回升到586点。

4.2 危机处理不当的沉重代价

马来西亚采取了一系列的资本控制措施,抑制了国际金融投机集团的活动,迅速稳定了动荡的经济局势,但是,这种做法并不能真正解决问题。银行的坏账怎么办?债务重组所需要的巨额资金从何而来?马来西亚从出口导向的对外开放政策后退,构筑对外贸易和金融壁垒,牺牲了和国际金融体系接轨的机会。在很大程度上断绝了今后外资流入的途径。由于这些措施限制了资本的自由流动,势必降低了外国投资的兴趣。科隆坡股票市场也被摩根-斯坦利国际资本指数排除在外。在1998年9月至1999 年2月间,几乎没有国外的有价证券投资流入国内。

当马来西亚遭遇到严重的金融危机时,国际货币基金组织曾经研究过如何帮助马来西亚摆脱困境。马哈蒂尔怀疑这是国际阴谋的一部分,断然拒绝国际援助。1997年10月23日,马来西亚政府声明,不需要国际货币基金组织的任何帮助就能克服目前的经济困难。

在金融危机袭击之后,马来西亚股市大跌。银行出现大量呆账、坏账。为了控制失业率,马哈蒂尔政府不允许大企业破产倒闭,连带着就不允许银行向这些大企业讨债。银行的呆账越来越多,使得银行严重缺乏流动资金。银行由于流动资金短缺,担心赖帐,不仅不敢轻易贷款,还停止了在正常情况下自动延续的短期贷款。供应商怕赖帐,不再按照惯例给买主90天的支付期,而要求以现金结算。使得许多中小企业因缺乏流动资金而陷于困境。投资处于完全停顿状态。

马来西亚的症结是由于汇率急剧贬值所带来的银行流动性危机。由于马来西亚的货币大幅度贬值,大大削弱了出口商品的换汇能力,即使大量增加出口也很难换取足够的外汇以偿还外债。马来西亚许多企业是以来料加工为主的电子和电器工业。由于汇率急剧下跌,进口零部件的成本大大增加。许多企业由于没有外汇进口必要的材料和部件,生产无以为继。有些企业因为没有办法如期归还贷款,濒于破产,许多企业拼了老命还债,而丧失了扩大再生产的能力。

另外,通常人们认为货币大幅度贬值之后有利于增加出口。和这样的预期相反,马来西亚的出口在金融危机之后并没有上升。金融体系就像人的血液循环系统。假若遭遇金融危机,就像心肌梗塞,哪怕四肢再强壮也难以发挥作用。只有调整好金融体系,才能让生产部门正常运作。由于调整好金融结构尚需相当长的一段时期,在短期内还不能预期马来西亚的出口能获得较大的进展。

如果能够争取到一笔救援资金,延缓一下短时债务压力,保证基本产业继续生产,争取扩大出口,同时对不适应现代金融市场的体制作相应的改革,马来西亚有可能在较短的时期内恢复国民经济发展。可是马哈蒂尔出于政治上的考虑,拒绝国际救援,坚持要自力更生渡过危机。在没有外援的情况下,所有的外债压力都加在马来西亚的银行和企业头上,使得马来西亚的国民经济步入了一个大衰退时期。

闭关自守,勒紧裤带,增加储蓄,只要马来西亚国内仍然能够保持相对稳定的局势,完全有可能自力更生逐步归还欠债的。不过,马来西亚很可能因此而丧失许多发展机遇,在激烈的国际竞争中落伍。实际上马来西亚也在不断地调整政策,随着经济逐渐复苏,修改了资本控制措施。原来规定国外证券投资必须在马来西亚国内保留12个月时间,在1999年2月4日,这项规定被修改。外国投资者在纳税之后(在20%到30%之间)可以将利润转移到国外。1999年9月21日又放宽限制。

马来西亚的金融危机处理

[历史回故2008] http://www.malaysiaeconomy.net/world_economy/world_economy_crisis/#7

馬股2008寒冬(1)‧不利因素一波又一波‧馬股起落如過山車

http://biz.sinchew.com.my/node/19284

2008年初,马股因受臆测全国大选脚步趋近、马幣升值(资金流入)、元月效应发酵、及商品价格(特別是双油)涨势延续的诸多利好因素催谷下、使马股综指於2008年1月14日创下盘中最高峰的1524.69点记录。

年初的原油及原棕油价格走挺,使种植股及油气股带领整体马股走高创高峰,同时大选政治股也受到追捧,表现也不俗,当时足以抵档外围利空,特別是美国爆发次贷风暴引发经济回退的隱忧,使马股公牛继续奔驰,而马股表现落后区域同儕,也是它持续走高的主因之一。

政局不稳打击信心

惟自从全国大选3月8日(308)成绩揭晓之后,大马政局出现不稳,国阵首次失去国会三分二优势,特別是民联领袖拿督斯里安华计划推动的9月16日推翻国阵,吸引国阵议员跳槽变天的消息此起彼落。传言安华被捕,阿旦都雅谋杀案涉及政治人物等等,皆严重打击到市场的投资情绪与信心,使马股从年头开始跌多起少,全程寒意扑面。

马股综指在大选后首个交易日(3月10日)暴跌停板之后,一度出现深跌后技术反弹。不过,隨著全球宏观经济难题,及国內政治不稳定日益加剧、第九大马计划各项大型计划延宕消息频传、加上政府於2008年6月5日突然將汽油零售价格调涨41%,高油价连锁效应高通膨侵蚀及打击消费情绪和企业盈利,使整体马股掉头向下跌跌不休。

2008年9月中,美国传出三大金融巨头,不敌次贷风暴而没顶,使全球金融风暴更趋白日化,即雷曼兄弟破產、美林被卖及AIG集团在苦苦求救。掀起全球股灾,重挫3%至8%之间。当时马股综指跌近1000点,之后的全球股市更是波动剧烈,大起大落犹如“家常便饭”。

马股企业盈利成长下滑、国际油价一度每桶涨至逾145美元,使通膨恶魔抬头,也嚇坏全球经济与股市。虽然年杪通膨压力减缓,惟全球经济却陷入衰退窘境,使马股在2008年跌跌不休,全球熊影憧憧,並在灰头灰脸下走完2008年。

第一次跌停板

第12届全国大选308掀起政治海啸效应,改变国內政治生態,即国阵失去5州执政权及失去国会三分之二席位的优势,市场谣言四起,3月10日(310)午后传出首相被逼辞职谣言,触动投资者的神经,他们大肆拋售股票,使马股在大选后首个交易日(3月10日)开市交易后,即面对排山倒海般超重卖压。

当天马股午市跌势加剧至崩盘。马股综指在当天2时58分暴跌130.01点,或是10.03%至1166.32点水平,即触动交易所的自动暂停交易机制,首次整体股市停市跌停板,全场暂停交易1个小时。

当时停市跌停板时,马股全场仅有区区17只上升股,下跌股有603只,显示跌势惨不忍睹。一小时后恢复交易时,综指一度再跌至1157.47点水平,当天全天收市时,综指跌123.11点,或是9.5%至1173.22点,

这也是交易所於2002年3月推行自动暂停机制以来首次大派用场。

經濟風暴擾攘‧全日挫4.88點‧

2008年的最後一個交易日馬股黑盤封關

2008-12-31 18:35

2008世界金融危机的起因